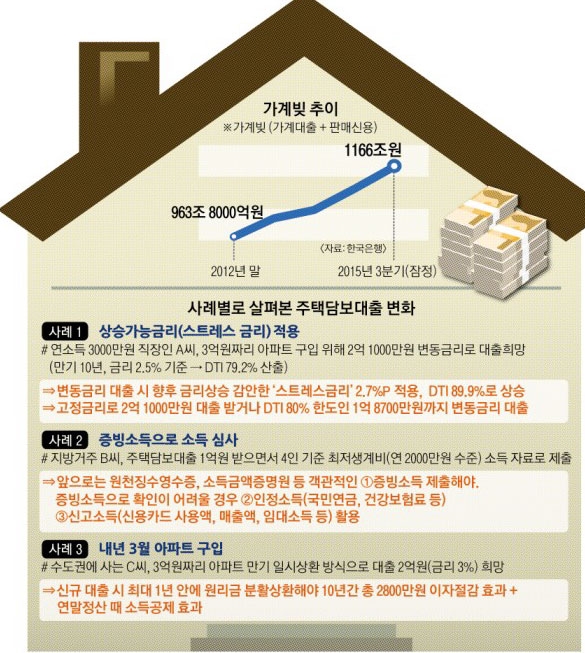

높아진 대출문턱, 어떻게 달라지나

14일 정부가 발표한 ‘여신심사 선진화 가이드라인’의 핵심은 갚을 준비가 돼 있는 사람한테만 돈을 빌려주겠다는 것이다. 그 빚도 나중에 한꺼번에 갚는 게 아니라 즉시 쪼개 갚도록 유도한다. 뭐가 어떻게 달라지는지 문답으로 짚어 봤다.

-사정이 여의치 않으면 대출 시점으로부터 최장 1년까지는 빚 갚기를 유예할 수 있다. 하지만 1년 뒤부터는 무조건 분할 상환해야 한다. 실제 소득도 증빙해야 한다.

→소득 증빙이 힘든 전업주부나 학생은 어떻게 돈을 빌릴 수 있나.

-그간 전업주부나 학생 등은 최저생계비 기준으로 산출하는 경우도 많았다. 하지만 이제 신규 대출을 받으려면 소득금액증명원 같은 객관적 소득자료가 없는 만큼 신용카드 사용액(신고소득)이나 국민연금, 건강보험료 등으로 추정되는 인정소득 자료를 제출하면 된다. 증빙소득의 경우 부부 합산도 가능하다. 이전에 활용되던 최저생계비는 3000만원 이하의 소액 대출 때만 사용할 수 있다.

→상승가능금리(스트레스 금리)가 적용되면 대출 이자가 올라갈 수도 있나.

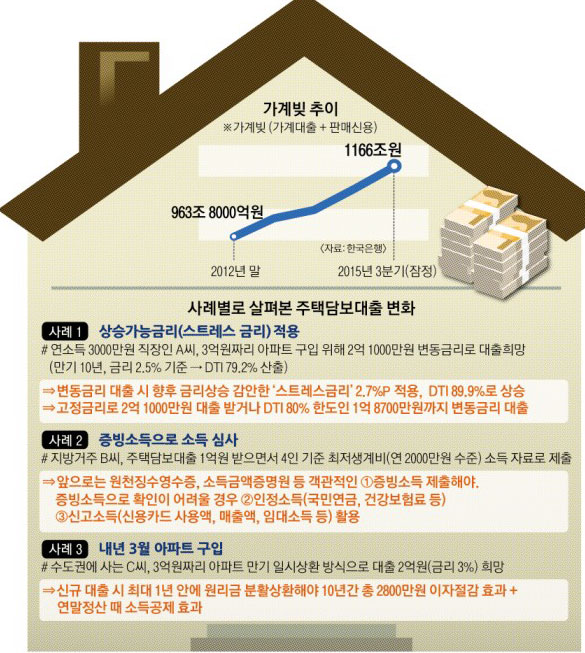

-아니다. 스트레스 금리는 앞으로 금리가 오를 것을 감안해 대출 규모를 산정할 때 적용되는 수치로 실제 고객의 이자 계산에는 들어가지 않는다. 예컨대 연소득 3000만원인 직장인 A씨가 3억원짜리 아파트를 구입하기 위해 2억 1000만원(만기 10년, 금리 2.5%)을 변동금리로 대출한다고 치자. 이때 총부채상환비율(소득 대비 원리금 상환비율·DTI)은 79.2%이다. 하지만 지금의 스트레스 금리 수준인 2.7% 포인트를 적용하면 DTI가 89.9%로 80%를 초과하게 된다.

→그러면 대출 한도가 줄어들게 되나.

-사실상 그렇다. 스트레스 금리를 적용한 DTI가 80%를 넘게 되면 그 밑으로 떨어뜨려야 하는데 그러자면 대출금액을 줄여야 한다. A씨의 경우 1억 8000만원까지만 대출이 가능하다. 단, 변동금리 대신에 고정금리를 선택하면 스트레스 금리 적용 전의 2억 1000만원을 그대로 빌릴 수 있다.

→기존 대출을 만기 연장하는 경우도 신규대출로 보나.

-단순한 만기 연장이나 금리 조건 변경 등은 기존 대출로 인정한다. 하지만 기존 대출금을 늘리거나 다른 은행으로 갈아탄 경우는 신규대출로 간주된다.

→비거치식을 선택하면 소득공제 혜택을 준다던데.

-비거치식 분할상환 방식으로 갚거나 10년 이상 고정금리를 선택하면 소득공제를 받을 수 있다. 2억 5000만원을 대출받아 비거치식으로 10년 분할상환하면 10년간 이자 절감액과 소득공제 혜택을 합쳐 총 3500만원을 아낄 수 있다.

→금융권 모든 부채를 망라한 총부채원리금상환비율(DSR)을 대출 관리에 활용한다는데 대부업 대출도 조회 가능한가.

-카드론, 보험, 저축은행 등 종합신용정보집중기관에서 조회되는 대출은 모두 참고자료로 활용된다. 다만 대부업 대출은 소액인 만큼 적용 여부를 크게 걱정하지 않아도 된다. DSR 비율은 대출 심사 시점에는 적용되지 않는다. DSR이 80%를 넘으면 사후관리 대상으로 선정돼 금융권의 모니터링 대상이 된다.

신융아 기자 yashin@seoul.co.kr

백민경 기자 white@seoul.co.kr

[용어 클릭]

■스트레스(상승가능) 금리 대출금리를 산정할 때 향후 3~5년간 금리 변동폭을 고려해 금리 상승에 대한 위험성을 미리 반영하는 것이다. 원리금 상환액을 따질 때 실제 금리에 스트레스 금리를 더한다. 한국은행이 발표하는 신규 취급 가계대출 가중평균금리의 최근 5년 내 최고치에서 매년 11월 공시된 가중평균금리를 뺀 수치다. 은행연합회가 은행권과 협의해 제시한다. 지금은 2.7% 포인트다.

2015-12-15 3면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지