“사내유보 말고 배당금 늘려 내수 도와야” 주장에 “개인보다 외국인·법인 등에 배당소득 집중” 우려도

코스피가 떨어지고 저금리가 지속되면서 기업들이 주식 배당을 늘려야 한다는 목소리가 많아지고 있다. 사내유보금을 쌓아두는 것보다 배당을 늘려 내수 활성화에 도움을 주어야 한다는 주장도 나온다. 하지만 배당이 많아지면 외국인 주식투자자들의 몫이 커진다. 배당소득의 집중 현상도 심해지고 있다. 배당을 늘려도 개인 주주들보다는 법인이나 소수의 ‘슈퍼 개미’에게 배당이 쏠릴 가능성이 그만큼 높다. 전문가들은 고령화로 인해 배당 수익의 중요도가 높아지고 있어 배당을 둘러싼 기업과 주주의 갈등이 더 커질 것으로 봤다.

기존에는 기업들이 배당을 적게 해도 재투자를 통해 고속 성장을 거듭하면서 주가가 올라 주주들은 이익을 얻을 수 있었다. 하지만 최근에는 저성장 기조로 투자할 곳이 없어 사내유보금을 쌓아두는 상황이다. 저금리 기조로 자금이 대거 주식시장에 몰렸지만, 주가 역시 신통치 않다. 개인 주주들도 배당에 신경을 쓰기 시작했다.

하지만 자본시장연구원에 따르면 기업들이 수익을 쌓아두고 배당을 줄인 것은 아니다. 2000~2012년간 배당 지급 기업의 영업이익비율(매출액 대비 영업이익)은 배당 미지급 기업보다 높았다. 2012년의 경우 배당 지급 기업의 영업이익 비율은 4.97%였고, 배당 미지급 기업은 0.43%였다. 이익이 생긴 만큼 배당을 했다는 의미다.

오히려 배당을 너무 많이 하려는 경향이 문제가 되곤 한다. 외국인이 투자자의 60%를 넘는 금융지주사(신한·KB·하나)는 국부유출 논란의 중심에 있다. 올해 순이익이 대부분 감소했지만 배당금 감소폭은 이익 감소폭에 비해 크지 않을 전망이다.

시가총액 1위인 삼성전자의 이날 외국인 비중은 49.68%다. 시가배당률이 2012년 0.54%에서 지난해 1%로 오르면서 외국인 배당금은 5932억원에서 1조원 이상으로 늘어날 전망이다. 역시 시가총액 비중이 큰 현대차의 외국인 비중은 43.98%, 포스코 52.22%, SK텔레콤 48.83% 등이다. 2012년의 경우 외국인이 받아간 배당금은 총 4조원이 넘었다. 2011년보다 5.3% 증가했다.

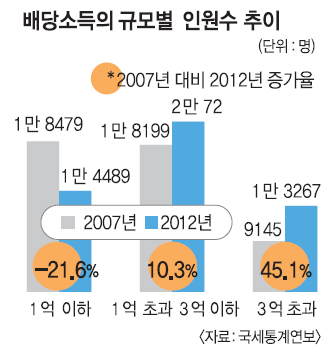

게다가 배당의 집중 현상도 심해지고 있다. 국세청의 국세통계연보에 따르면 배당수익이 1억원 이하인 개인이나 법인은 2007년 1만 8479명에서 2012년 1만 4489명으로 21.6%나 감소했다. 반면, 같은 기간 1억 초과 3억 이하인 이들은 1만 8199명에서 2만 72명으로 10.3% 증가했고, 3억 초과는 9145명에서 1만 3267명으로 45.1%나 급증했다.

강소현 자본시장연구원 연구위원은 “우리나라 상장기업의 배당이 적은 것은 성장률 둔화와 불확실성 증가에 따른 보수적 배당정책, 배당 성향이 높은 통신서비스산업 등의 시가총액 비율 감소 등 합리적 이유가 있다”면서 “단, 기업의 현금 흐름이 남용되지 않도록 감시하는 주주의 역할이 강화돼야 한다”고 말했다.

이경주 기자 kdlrudwn@seoul.co.kr

2014-02-13 14면