우리금융 “한푼도 못내”… 정부 10% 챙겨야 겨우 본전

우리금융지주가 우리금융 인수전 불참 배경으로 꼽은 ‘경영권 프리미엄’에 관심이 집중된다. 인수 희망기업이 경영권 프리미엄을 지급할 수 없다고 대놓고 밝힌 데다 정부도 매각 연기 외에는 뚜렷한 해결책이 없어 보인다. 경영권 프리미엄은 경영권 확보를 위한 대가로 지급하지만 정해진 기준은 없다14일 인수·합병(M&A)업계에 따르면 전문가들은 경영권 프리미엄이 시장 상황에 따라 천차만별이라고 입을 모은다. 산업은행 M&A 관계자는 “업종과 경쟁 관계, 지분 규모 등 다양한 변수에 따라 경영권 프리미엄 규모는 달라진다.”면서 “하이닉스는 수조원의 수익을 내고 있지만 입질도 없는 반면 대우인터내셔널은 30%대의 경영권 프리미엄을 받았다.”고 지적했다.

또 일반기업과 은행의 M&A가 다른 만큼 경영권 프리미엄도 차이가 있다고 밝혔다. 미래 성장성보다 자산 비중이 높은 은행의 경영권 프리미엄이 일반기업보다 낮다는 지적인 것이다. 최근 외환은행을 인수한 하나금융지주는 경영권 프리미엄으로 지분가격의 10%를 더했다. 김종열 하나금융지주 사장은 “국제적인 룰은 보통 지분매각 가격의 15% 정도를 경영권 프리미엄으로 본다.”면서 “우리는 (론스타와) 딜을 하다 보니 10%에서 결정했다.”고 설명했다.

반면 2003년 조흥은행을 인수한 신한은행은 미국계 투자은행인 서버런스 컨소시엄과 치열한 경쟁 탓에 당시 지분의 공정가액보다 82% 높은 1조 8500억원을 써냈다. 꽤 비싼 가격에 인수한 셈이다.

우리금융이 정부 측에 무리한 ‘딜’을 요구한 것도 유효경쟁이 물 건너 갔다고 보기 때문이다. 사실상 ‘무혈 입성’을 기대하고 있다. 정부의 고민도 깊다. 지난 4월 주당 1만 6000원(14일 종가 1만 4450원)에 블록세일(지분 9%)을 했을 때와 비교해 지금은 경영권 프리미엄 10%를 받더라도 겨우 수지타산에 근접한다. 이런 상황에서 우리금융 측 요구대로 경영권 프리미엄 없이 매각한다면 상당한 후폭풍에 직면할 수밖에 없다.

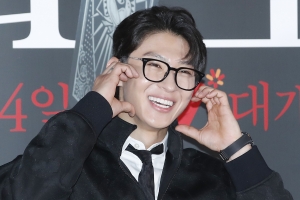

김경두기자 golders@seoul.co.kr

2010-12-15 16면